席勒本益比是什麼?投資人判斷股市估值的長線指南

一、席勒本益比的定義

席勒本益比(Shiller P/E Ratio),又稱 CAPE Ratio(Cyclically Adjusted Price-to-Earnings Ratio),是由美國經濟學家、諾貝爾獎得主 羅伯特·席勒(Robert Shiller) 提出的股市估值指標。

與傳統本益比(P/E Ratio)不同,席勒本益比的特色是「將時間拉長」,它會計算過去 10 年的平均盈餘,並進行 通膨調整,以消除景氣循環的短期影響。

這讓投資者能以更穩定的角度去衡量市場是否高估或低估。

二、席勒本益比的計算方式

席勒本益比的公式如下:

席勒本益比 = 當前股價指數 ÷(過去十年經通膨調整後的平均盈餘)

簡單說,它將企業十年的盈餘取平均後,再用當前股價去除,藉此平滑掉景氣波動造成的盈餘高低起伏。

舉例來說,如果標普 500 指數為 4,800,而過去十年平均盈餘(經通膨調整)為 200,

則席勒本益比 = 4,800 ÷ 200 = 24 倍。

這代表目前市場估值大約是盈餘的 24 倍,若高於歷史平均,就意味著股價可能被高估。

三、席勒本益比的解讀方式

- 高於歷史均值(例如超過 25):市場可能過熱,潛在風險上升。

- 低於歷史均值(例如低於 15):市場可能被低估,長期投資報酬潛力較高。

- 接近歷史均值(約 16–18):市場估值合理,屬於穩定區間。

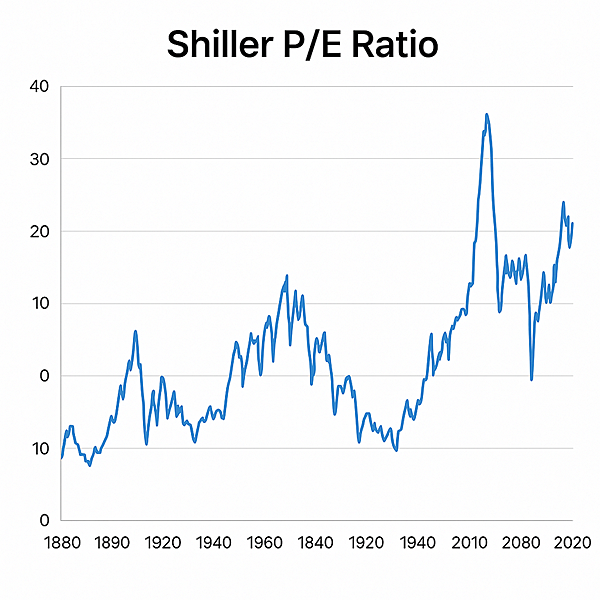

根據歷史數據,美國股市在科技泡沫(2000 年)與疫情前(2020 年)皆出現過超過 30 的高席勒本益比,而在金融海嘯後一度跌破 15,這些波動往往對長期報酬有顯著影響。

四、與傳統本益比(P/E Ratio)的不同

一般的 P/E 僅用「當年度盈餘」作為基準,容易受單一年景氣或公司業績影響。

相反地,席勒本益比用 十年平均盈餘 作基礎,更能代表長期估值。

例如,若企業某一年獲利暴增,傳統 P/E 可能被低估;但席勒本益比會平滑這個異常數據,使投資者不會被短期獲利所誤導。

五、投資實務上的應用

- 判斷股市位置

- 當席勒本益比高於 30,意味市場熱度過高,投資者可考慮減碼股票、轉向避險資產。

- 當指標低於 15,則代表市場情緒悲觀,長期投資機會出現。

- 輔助資產配置

投資人可將席勒本益比納入長期投資決策,例如當市場高估時提高債券或現金部位,當低估時加碼股票。 - 搭配其他指標使用

結合通膨率、實質利率與 GDP 成長率,可以更全面掌握宏觀經濟環境。

六、EBC Financial Group 的專業觀點

對長期投資者而言,席勒本益比是一個觀察「市場估值週期」的實用工具,而非短線買賣訊號。

EBC Financial Group 針對此類長線投資策略,提供:

- 多市場分析平台:整合股指、債券、外匯與黃金估值工具。

- 宏觀數據追蹤系統:即時顯示席勒本益比、CPI 與利率變化。

- 投資研究報告與教育資源:協助交易者判讀市場高低估信號。

- 風險管理支援:透過自動風控與槓桿控制,確保長期策略穩健執行。

七、結語

席勒本益比讓投資者不再被短期漲跌牽動,而能洞察市場的長期節奏。

當它高企時提醒風險,低落時預示機會。透過 EBC Financial Group 的研究工具與全球市場支援,你可以以更宏觀的視野,建立符合週期與估值邏輯的投資策略。

留言

張貼留言